Faça comparações de clt x pj e economize em contratopj.com.br

Faça comparações de clt x pj e economize em contratopj.com.br

Blog Article

Selecionar entre o regime de trabalho CLT (Consolidação das Leis do Trabalho) e o formato de Pessoa Jurídica (PJ) é uma das dúvidas mais frequentes de diversos especialistas. Eles se questionam qual opção oferece uma superior correlação entre ganhos, tributos e vantagens. Para esclarecer esse dilema, é fundamental compreender como cada sistema funciona e, sobretudo, como calcular o pagamento líquido em cada cenário. É nesse contexto que uma calculadora CLT PJ pode ser muito útil.

Este texto se propõe a explorar de forma detalhada todas as nuanças entre as formas de contratação, oferecendo diretrizes sobre descontos, tributos e vantagens. Também apresentará uma tabela gratuita para análise – a denominada clt x pj planilha – que pode servir como recurso prática na momento de tomar a escolha. Ao término, o leitor obterá uma visão nítida sobre qual sistema potencialmente atende melhor às suas exigências.

O que é CLT?

A CLT (Consolidação das Leis do Trabalho) é o regime convencional de emprego no país, amparado pela norma laboral. Sob esse regime, o trabalhador atua como colaborador de uma organização, recebendo um salário estável, com carteira assinada e desfrutando de vantagens previstos, como férias remuneradas, 13º salário, FGTS (Fundo de Garantia do Tempo de Serviço) e aporte previdenciária.

Características Principais da CLT

- Proteção Legal: A norma nacional protege o trabalhador, garantindo uma vasta de garantias, como auxílio-desemprego e segurança em casos específicos.

- Benefícios Obrigatórios: Além dos previstos, diversas organizações oferecem vale-transporte, vale-refeição ou vale-alimentação, planos de saúde e odontológico, entre diversos.

- Gasto do Empregador: A empresa suporta com uma carga fiscal elevada, o que pode reduzir a possibilidade de negociação de salário para o empregado.

Segundo dados atuais da Pesquisa Nacional por Amostra de Domicílios (PNAD Contínua), aproximadamente 64% dos empregados do Brasil em 2023 estavam empregados sob o sistema CLT. Isso demonstra a importância desse modelo no mercado de trabalho nacional, mesmo que a admissão de prestadores de serviço PJ venha ganhando espaço.

Definição de PJ

O sistema PJ (Pessoa Jurídica) consiste em a indivíduo iniciar uma empresa em seu próprio nome ou registrar-se como MEI (Microempreendedor Individual), EIRELI ou Sociedade Limitada Unipessoal, por amostra. Dessa forma, ele começa a prestar serviços para outras empresas ou consumidores, gerando documentos fiscais e arcando com as obrigações fiscais e trabalhistas de maneira autônoma.

Principais Características do PJ

- Flexibilidade de Contratação: Como PJ, a pessoa negocia diretamente o valor de seu trabalho ou projeto, sem a necessidade dos benefícios estabelecidos em lei para a CLT.

- Chance de Remuneração Bruta Superior: Em muitos cenários, o valor total pago a um fornecedor PJ tende a ser mais elevado do que o pagamento CLT, pois a empresa se isenta dos encargos laborais.

- Autonomia na Responsabilidade Tributária: O prestador PJ é responsável por arrecadar os próprios tributos, pois obtém o salário total integralmente. Os impostos variam de 6% a 10% conforme função e do montante do salário.

- Simples Nacional é o regime de fiscalidade recomendado para trabalhadores assalariados que atuam como PJ.

De conforme com estimativas do Ministério da Economia publicadas em 2023, registrou-se um aumento de cerca de 12% no total de recentes microempreendedores individuais, o que indica a preferência ascendente de trabalhadores por regimes que ofereçam maior independência.

Principais Diferenças Entre CLT e PJ

Saber de que forma cada sistema impacta a remuneração é essencial para prevenir surpresas indesejadas no término do mês. A seguir, algumas diferenças-chave:

- Encargos Sociais: No regime CLT, o empregador (patrão) é responsável pelos encargos previdenciários e trabalhistas. Já, no regime PJ, o trabalhador precisa pagar os tributos e contribuições relacionadas ao seu CNPJ.

- Período de descanso e décimo terceiro salário: Na CLT, tais são vantagens asseguradas por Lei. No modelo PJ, se o trabalhador desejar ter um intervalo de descanso remunerado, deve planejar financeiramente para isso e/ou negociar isso com o empregador, de preferência no processo de seleção.

- Segurança: Acordos CLT oferecem maior amparo em situações de dispensa, ao passo que no regime PJ a vínculo pode ser encerrada de forma simplificada, geralmente conforme um contrato de prestação de serviços.

- Benefícios Adicionais: Auxílio-refeição, auxílio-alimentação, plano de saúde e outros vantagens costumam ser agregados ao sistema CLT, embora tal fato não seja obrigatório. No contexto do PJ, tais despesas podem ser acertados ou completamente arregados pelo profissional.

Em resumo, o empregado precisa colocar na análise segurança versus adaptabilidade. Enquanto um sistema garante mais amparo jurídico, o outro pode oferecer maior potencial de renda, mas com um número maior de obrigações administrativas.

Vantagens e Contras de Cada Regime

Prós do Regime CLT

- Estabilidade: A demissão exige aviso antecipado ou pagamento de indenização, proporcionando certeza ao empregado.

- Benefícios Assegurados: Incluindo FGTS, INSS, descanso e décimo terceiro pagamento.

- Menor Complexidade: O empregado não precisa lidar diretamente com geração de notas fiscais ou pagamento de tributos complexos.

Contras do Sistema CLT

- Reduzida Flexibilidade de Negociação de Salário: Parte considerável dos gastos laborais fica com empregador, o que pode limitar propostas de elevação.

- Jornada de Trabalho Estabelecida: Normalmente, o empregado possui horário de entrada e saída fixos, com menos liberdade para gerenciar seu tempo.

- Dependência de uma única Companhia: Se perca o emprego, a origem de ganhos some por inteiro.

Prós do Sistema PJ

- Capacidade de Maior Ganho Líquido: Em diversos cenários, mesmo com tributos, o montante líquido pode ser superior do que o de um pagamento CLT comparável.

- Reduzidos Custos para o Empregador: As empresas tendem a pagar valores superiores para equilibrar a falta de vantagens e encargos trabalhistas.

- Ter um “CNPJ individual”: Muito prático para os que fazem serviços por conta própria (autônomo) e querem emitir nota fiscal, mantendo-se em dia com o Fisco para todo o quantia que obter.

Desvantagens do Regime PJ

- Falta de Benefícios Previstos: Faltando descanso remuneradas, décimo terceiro pagamento e FGTS, o trabalhador deve organizar sua reserva financeira ou acertar isso com o contratante, ainda como será o intervalo de recesso.

- Complexidade Fiscal: Dependendo do nível que elevado sejam os rendimentos, pode haver a demanda de um planejamento contábil mais elaborado.

- Terceirização: Embora exijam coisas diferenciados, a contratação como PJ costuma acompanhar a subcontratação (outsourcing). Ou seja, quando o profissional é designado para atuar no cliente da empresa que o contrata. Não quer dizer que tal situação seja um problema, mas normalmente os terceiros não possuem o igual acesso que os regulares a informações relevantes. Aqui é recomendável analisar os próprios objetivos de trabalho.

Como Calcular o Pagamento no Regime CLT x PJ

Esse é a parte que causa mais questionamentos. Ou seja, como [desconto pj salario] determinar o que entra (e o que sai) do seu orçamento em cada regime? Antes de qualquer procedimento, é recomendável reunir as dados sobre a oferta salarial e sobre os custos relativos. Para quem quer simplificar esse processo, a calculadora CLT PJ é uma solução essencial.

Salário Final na CLT

- Salário Bruto: Valor estabelecido em acordo, como exemplo, R$ 6.000,00.

- Descontos Obrigatórios: Contempla INSS (máximo de 14% conforme da categoria de salário) e IRRF (Imposto de Renda Retido na Fonte, que atinge 27,5%).

- Vantagens (Caso Existam): Transporte e vale-alimentação podem ter participações do empregado. Assim, o montante final pode diminuir um pouco mais.

No final, o salário líquido pode ficar em torno de R$ 4.500,00 a R$ 5.000,00, dependendo das alíquotas de imposto e contribuição em vantagens.

Cálculo do de Pagamento no Sistema PJ

- Negociação de Valor Bruto do Contrato: Imagine que o trabalhador acorde R$ 10.000,00 mensais.

- Impostos e Contribuições:

- Simples Nacional: Se a atividade permitir o registro, as taxas variam de acordo com o anexo e a categoria de receita. Em média, pode iniciar em 6% e chegar a aproximadamente 17%.

- Despesas Contábeis e Administrativas: Taxas do contador, custo de geração de documento fiscal e possíveis outras taxas.

- Extração como Pró-labore ou Distribuição de Lucros: É preciso definir quanto será subtraído como pró-labore (sobre o qual aplica-se INSS) e quanto pode ser distribuído como lucros (normalmente livre de Imposto de Renda para a indivíduo, desde que haja cálculo de lucro líquido na PJ).

Após subtrair esses [calculo salario PJ] valores, o total final pode ser superior ou menor do que o da CLT, tudo vai depender de uma análise bem-feita. Dessa forma, o uso de uma calculadora PJ ou mesmo de uma clt x pj planilha é essencial para prevenir erros.

Importância de uma Calculadora CLT x PJ

Uma Ferramenta CLT PJ ajuda a realizar modelagens rápidas e confiáveis, tendo em vista:

- Variações nas Taxas de Tributo: Tabelas de Imposto de Renda, INSS, Simples Nacional, Fator R, etc..

- Descontos Mandatórios: Assim como as contribuições do INSS para CLT e também para PJ, no contexto do pró-labore.

- Vantagens Remunerados e Não Remunerados: Alimentação, Transporte, plano de saúde, etc..

- Comparação de Situações: É viável constatar como várias combinações de salário bruto e custos influenciam o resultado final.

Por meio de tais cálculos, o profissional terá clareza sobre os descontos e encargos sobre seu pagamento e será capaz de analisar de modo mais clara se o sistema PJ de fato compensa em comparação à segurança e aos direitos laborais do sistema CLT.

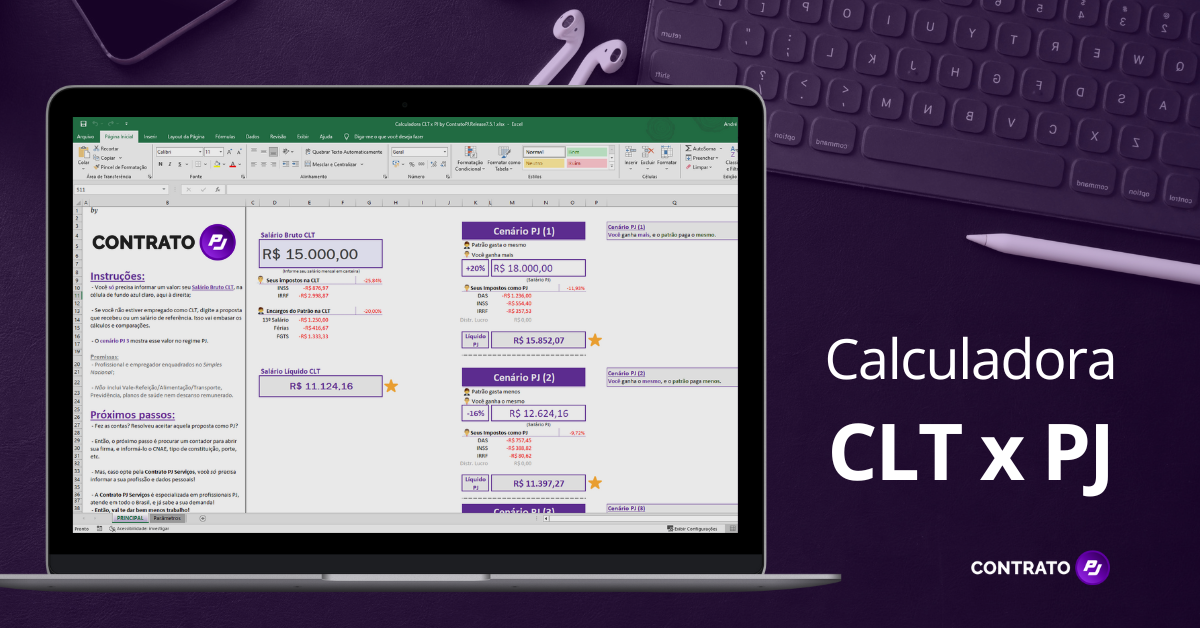

Como Usar a CLT x PJ Planilha na Prática

O uso de uma planilha CLT x PJ normalmente é bem simples e realiza uma grande diferença na momento de planejar lucros e gastos mensais:

- Inserção de Dados Básicos: Remuneração inicial (ou montante de acordo), vantagens e alíquotas de impostos aplicáveis.

- Atualização das Regras Tributárias: Se possível, a planilha deve ser revisada de acordo com mudanças na legislação trabalhista ou fiscal.

- Configuração de Cenários Diferentes: Auxilia a avaliação de uma proposta de R$ 8.000,00 CLT versus R$ 12.000,00 PJ, como exemplo, para constatar qual opção sobra mais dinheiro no fim do mês.

Em pesquisas internas de empresas de RH, constatou-se que colaboradores que usam planilhas de modelagem prévia a trocar de trabalho costumam ter resultados mais acertadas. Isso é coerente, pois conhecer dados reais (e não somente estimativas genéricas) reduz significativamente as chances de desgosto.

Existem várias dessas tabelas CLT x PJ na web, cada uma com seus vantagens e contras. Uma destacada é a disponibilizada no portal contratoPJ.com.br, que declara já ter mais de 150 mil downloads.

Caso Prático

Para demonstrar, vamos supor que exista a opção de duas ofertas de emprego:

- Oferta A (CLT): Remuneração bruto de R$ 7.000,00, acompanhado de vantagens como vale-refeição de R$ 500,00 e convênio médico simples.

- Oferta B (PJ): Valor mensal de R$ 10.000,00, sem qualquer benefício adicional.

Usando uma dessa tabelas de cálculo de salário PJ, é viável calcular:

- CLT (Oferta A):

- Bruto: R$ 7.000,00

- Desconto INSS: ~ R$ 560,00 (8% até 14% conforme da categoria; aqui estimado em 8%)

- IRRF: ~ R$ 587,00 (taxa estimada de 15% depois dos abatimentos)

- Salário Líquido (aprox.): R$ 5.853,00

- Auxílio-refeição Final: ~ R$ 500,00 (com possível leve redução segundo norma da companhia)

- Soma Final: ~ R$ 6.353,00

- PJ (Oferta B):

- Valor do Contrato: R$ 10.000,00

- Simples Nacional: ~ 6% a 15% (dependendo do anexo; vamos simular 6%) => R$ 600,00

- Pró-Labore INSS: o cálculo depende do valor declarado. Supondo um pró-labore de R$ 3.000,00 (alíquota de 11% sobre essa base), corresponderia a R$ 330,00.

- Distribuição de Resultados: ~ R$ 6.000,00 (livre de Imposto de Renda, se houver cálculo formal de resultados)

- Resultado Final (aprox.): R$ 9.070,00

A diferença é considerável, mas lembre-se de incluir gastos com plano de saúde, férias não-remuneradas e eventuais períodos sem trabalho se ocorrer término do contrato. Nem tudo que brilha é ouro no regime PJ, pois há riscos e obrigações superiores para o trabalhador.

Dados e Estatísticas Atualizados

Para apresentar um panorama recente (dados de 2023/2024, conforme levantamentos de empresas de consultoria de Recursos Humanos e órgãos institucionais):

- Aumento de 22% na procura por vagas PJ nas áreas de Tecnologia, Marketing Digital e Consultoria.

- Crescimento de 10% na percentagem de profissionais passando de CLT para PJ, motivados pela promessa de superior remuneração.

- Taxa de rotatividade (turnover) em cargos PJ é, em média, 15% superior à de funções CLT, conforme algumas organizações de médio porte.

Esses dados confirmam a tendência de crescimento do clt x pj sistema PJ no país, impulsionada pelas transformações no mercado e pela modernização de diversos segmentos. Entretanto, a CLT sobra altamente relevante, principalmente para aqueles que priorizam a segurança e os direitos laborais consolidados.

Como Selecionar a Mais Adequada Opção

Diante de diversos fatores, não existe uma resposta para todos que atenda para todos os trabalhadores. O mais indicado é avaliar caso a caso, considerando:

- Perfil de Risco: Quanto o trabalhador se dispõe a lidar com incertezas de acordos e oscilações de demanda?

- Objetivos de Carreira: Determinadas organizações grandes ainda exigir CLT para posições de confiança, mas outras são mais flexíveis à modalidade PJ.

- Momento de Vida: Um trabalhador com família pode valorizar mais a segurança e os direitos; enquanto um indivíduo mais jovem pode optar por tentar para buscar ganhos maiores.

- Saúde Financeira: No regime PJ, o profissional deve ter uma reserva para cobrir férias, feriados prolongados, gastos médicos e períodos de menor demanda.

Em síntese, a decisão deve levar em consideração fatores laborais, individuais e econômicos. Simular os cenários com uma ferramenta de cálculo salário PJ é a maneira mais prática de identificar qual das opções se encaixa melhor às necessidades de cada um.

Dúvidas Frequentes (FAQ)

- Qual é a maior distinção entre CLT e PJ?

A principal diferença reside na natureza contratual. No regime CLT, a indivíduo é contratada com carteira assinada e direitos laborais assegurados por lei. No sistema PJ, a pessoa presta trabalhos como PJ, sem contratual, mas com mais responsabilidade sobre tributos e encargos. - O que deve ser observado ao usar uma ferramenta CLT x PJ?

É interessante basear-se de cenários reais, como a sua remuneração CLT ou a proposta que você recebeu para trabalhar como PJ. - Há redução no pagamento PJ?

Não há. O trabalhador obtém o pagamento bruto e é responsável por pagar seus próprios encargos e impostos, no CNPJ e no CPF. - É viável ter vantagens no regime PJ?

Sim. Apesar de não haver benefícios obrigatórios, muitos contratantes oferecem vantagens extras ou até um convênio médico empresarial para seus colaboradores PJ. Depende de acordo e negociação. - A planilha CLT x PJ é grátis?

Múltiplas origens oferecem planilhas sem custo para modelar cenários. Esse tipo de material é frequentemente oferecido por consultorias de RH, profissionais contábeis ou sites especializados em finanças pessoais.

Considerações Finais

A escolha entre CLT e PJ está longe de ser simples. Cada regime traz benefícios e limitações que podem ou não fazer sentido de acordo com o perfil de cada profissional e a fase de existência em que o mesmo se encontra. Por isso, é fundamental realizar análises detalhadas, é recomendável fazer cálculos detalhados, seja por meio de uma calculadora CLT PJ ou com o suporte de uma planilha CLT x PJ.

Ao comparar valores, deve-se levar em conta não apenas os ganhos imediatos, mas também a segurança de longo prazo e as metas pessoais. Profissionais que se sentem à vontade em enfrentar com trâmites burocráticos, eventuais instabilidades de contrato e ausência de benefícios laborais encontram no PJ uma forma de incrementar a renda. Já aqueles que priorizam a segurança, um controle financeiro estável e todos os benefícios amparados por norma geralmente preferir a CLT.

Independentemente da escolha, a essência para o resultado é planejar. Fazer simulações, consultar sobre cálculo salário PJ e analisar todos os gastos envolvidos ajudam a formar uma visão nítida de qual regime é mais apropriado para cada realidade.

Chamada para Ação

- Faça o Download: Entre no a nossa planilha CLT x PJ sem custo e realize simulações sob medida de conforme sua oferta salarial e condições de emprego.

- Teste Nossa Calculadora em Excel: Use a calculadora PJ para apurar qual será seu pagamento líquido ao escolher pelo regime de PJ.

- Compartilhe: Se sabe de alguém que tenha dúvidas entre CLT e PJ, distribua este texto e ajude a esclarecer questionamentos sobre quais descontos o PJ tem no salário, seus benefícios e tributos.

Ao final, cada trabalhador deve sentir-se confiante para fazer uma decisão embasada, aumentando ganhos e reduzindo exposições. Com dados, planejamento e as ferramentas adequadas, a escolha ideal para cada situação se mostra muito mais evidente.

Dúvida?

Visite agora nosso site e faça o download da Calculadora CLT x PJ para fazer suas próprias simulações, conforme a a sua realidade financeira! Descubra em instantes qual alternativa traz mais vantagens para o seu perfil profissional. Lá, você também encontra uma ferramenta especializada e diversas orientações práticas para otimizar sua renda. Não procrastine: acesse e faça a escolha certa para a sua carreira!

Report this page